Agora que vimos o básico de opções de put, é hora de colocar parte da teoria em prática em nosso primeiro exemplo real de trade de put. As duas trades a seguir seguirão majoritariamente o mesmo formato dos exemplos de call das lições 3.8 e 3.9, exceto que dessa vez será uma opção de put por exemplo. No exemplo de hoje, vamos comprar uma opção de put no Tastyworks. Vamos observar qual será nosso lucro potencial no vencimento, levar em consideração a comissão paga e o preço de exercício e então deixar a opção vencer. Uma vez que a opção tiver vencido, vamos analisar o desempenho da posição e calcular quanto lucro/prejuízo foi gerado.

Como nos exemplos de calls da seção 3, usaremos a ETV de prata, SLV, nos dois exemplos seguintes. Essa é uma escolha deliberada para manter os parâmetros iguais, exceto pelo fato de que estamos negociando puts. Esse exemplo deve render um bom entendimento de quais diferenças aparecem especificamente por conta da diferença entre puts e calls, invés de causar confusão na situação negociando um ativo diferente. No entanto, nas seções seguintes, nós naturalmente faremos trades com produtos diferentes também.

Primeiro vamos observar o preço atual da SLV em uma tabela que encontrei no Trading View.

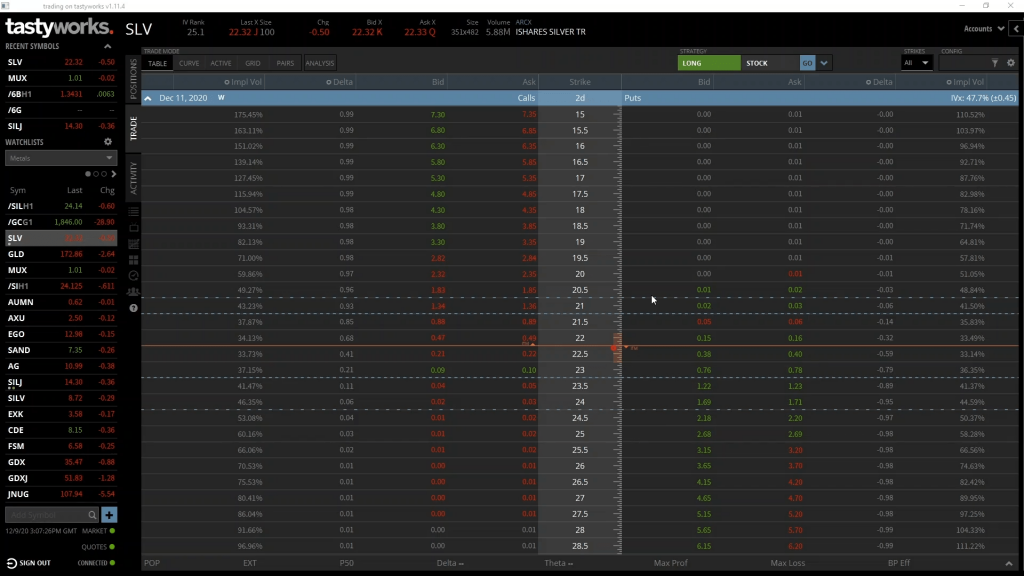

Hoje é quarta-feira, 9 de dezembro de 2020, e o SLV está sendo negociado atualmente a cerca de US$ 22,34. Este é um gráfico de uma hora do preço do SLV, o que significa que cada vela representa uma hora. Você pode ver que o preço caiu no início da sessão de hoje. Digamos que temos uma visão de que o preço do SLV continuará caindo pelo resto da semana, então queremos comprar uma opção de venda para aproveitar isso. Vamos comprar a opção de venda que expira na sexta-feira (11 de dezembro), com preço de exercício de $ 22. Vamos ao software Tastyworks para conferir os preços e fazer a negociação. Aqui temos a cadeia de opções para SLV. Como você pode ver no canto superior esquerdo, expandi a data de expiração de 11 de dezembro, então todas as opções na tela expiram na sexta-feira.

Estamos interessados no preço de exercício de US$ 22, que podemos encontrar na coluna do meio. E queremos o posto, então vamos direto daqui. O lance é pelo qual poderíamos vender essa opção imediatamente, que é de 15 centavos neste caso. O pedido é pelo que poderíamos comprar essa opção imediatamente, que é de 16 centavos neste caso. Como estamos comprando essa venda hoje, é o preço de venda que nos interessa.

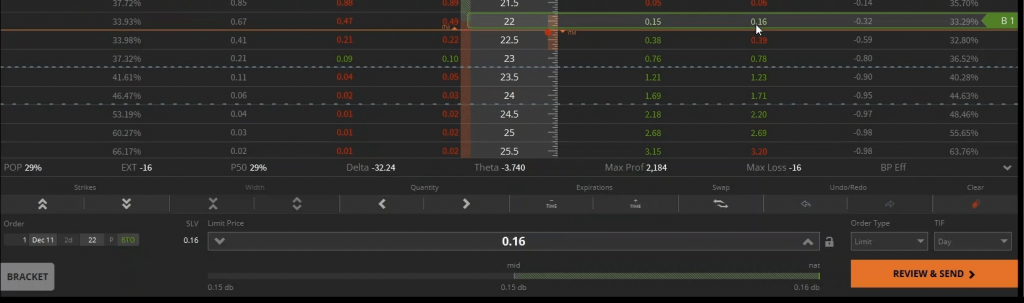

Para preencher o formulário de pedido com um pedido de compra de venda, podemos clicar no preço de venda de 16 centavos. Para este exemplo, em vez de apenas comprar diretamente no preço de venda de 16 centavos, vamos definir um preço limite em 15 centavos. Isso significa que não temos a garantia de sermos preenchidos, mas se formos preenchidos, teremos comprado a opção por um preço um pouco mais barato.

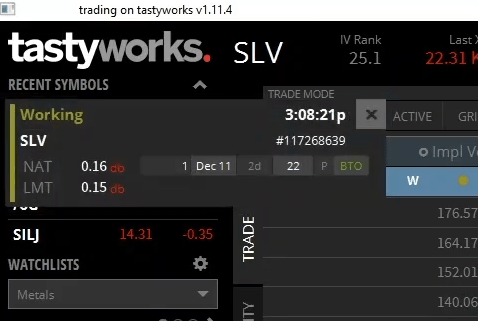

Então aqui eu baixei o preço limite do pedido para 15 centavos, e vou enviar isso ao mercado para aguardar o preenchimento. Ao clicar em ENVIAR ORDEM, o pop-up informa que o pedido foi enviado corretamente e está funcionando no mercado. Agora é só esperar e torcer para que alguém decida vender em nossa ordem de compra. Não se preocupe, vou cortar a parte de espera se demorar muito.

Há uma notificação pop-up informando que o pedido foi preenchido. Isso levou apenas alguns segundos, felizmente. Pode demorar muito mais, ou até mesmo não ser preenchido, mas vale a pena saber que você não precisa pegar o preço de venda na hora de comprar ou o preço de compra na hora de vender. Você pode definir uma ordem de limite a qualquer preço que desejar. Essas opções de SLV que estamos analisando têm spreads muito apertados de qualquer maneira, mas esse conhecimento pode ser particularmente útil se você estiver negociando um instrumento com spreads mais amplos. Também abordaremos isso em outras palestras. Agora compramos a opção de venda de $ 22 que expira em 2 dias. Antes de pular para ver o que aconteceu, vamos ver o que pode acontecer com essa posição dependendo do que acontecer com o preço do SLV nos próximos dois dias. Podemos usar o conhecimento adquirido nas outras palestras da seção 5 para calcular nosso lucro potencial, perda potencial e onde está o ponto de equilíbrio nessa negociação.

O que poderia acontecer

Vamos nos lembrar dos parâmetros de opção que temos para esta posição.

- O ativo subjacente são ações da SLV

- O tipo de opção é colocado

- A data de validade é 11 de dezembro de 2020

- O preço de exercício é $22

- O preço da opção (ou prêmio) é de $ 0,15 por ação

Como este é um exemplo do mundo real, também incluiremos as taxas em nossos cálculos.

As taxas e comissões totais do nosso pedido foram de US$ 1,14. Como o multiplicador do contrato para SLV é 100, cada contrato de opção representa 100 ações do SLV. Compramos 1 contrato, representando 100 ações, então essa taxa total de US$ 1,14 equivale a uma taxa por ação de US$ 0,0114, ou pouco mais de 1 centavo. Esse valor por ação nos ajudará em alguns de nossos cálculos.

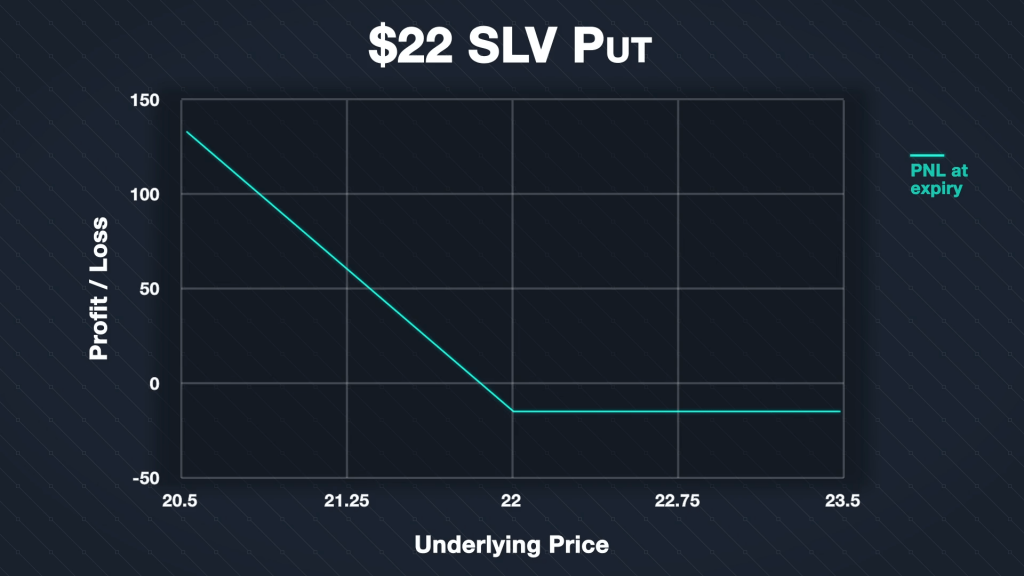

Gráfico PNL

Dados todos os parâmetros que acabamos de abordar, este é o gráfico PNL no vencimento para esta posição de opção.

Para qualquer preço de SLV acima do preço de exercício de $ 22, teremos a perda máxima possível. Essa perda máxima é limitada ao prêmio que pagamos, mais as taxas. Pagamos um prêmio de US$ 0,15 por ação e as taxas foram de US$ 0,0114 por ação. Isso nos dá um custo total por ação de US$ 0,1614. Como o multiplicador do contrato é 100 e compramos 1 contrato, isso equivale a uma perda máxima total de $ 16,14. E, de fato, esse valor é o que foi mostrado como o custo total quando fizemos o pedido no tastyworks. Se SLV for qualquer preço abaixo do nosso preço de exercício de $ 22 no vencimento, podemos calcular nosso lucro ou prejuízo usando a fórmula da aula 5.3:

(Preço de Exercício – Preço de Vencimento – Prêmio Pago) * Multiplicador de Contrato * Número de Contratos

Exceto em vez de usar apenas o prêmio pago por ação, podemos usar o custo total por ação, que inclui as taxas. Portanto, US$ 0,1614 por ação.

A linha de lucro/perda que aumenta à esquerda do nosso preço de exercício é a mesma fórmula traçada para cada preço subjacente do SLV no vencimento.

Como exemplo, se o preço do SLV no vencimento for $ 20,50, podemos calcular nosso lucro como:

(22 – 20.5 – 0.1614) * 100 * 1 = $133.86

Se o preço do SLV no vencimento tiver diminuído para US$ 20,50, nossa opção de vender o SLV a US$ 22 valerá claramente US$ 1,50 por ação, totalizando US$ 150. Como esta opção nos custou $ 16,14 no total, isso nos dá um lucro de $ 133,86.

Empatar

Na aula 5.4, demos a fórmula para o ponto de equilíbrio de uma opção de venda como: Ponto de equilíbrio = preço de exercício – Prêmio pago Assim como nos cálculos de lucro, em vez de usar apenas o prêmio pago, usaremos o custo total incluindo taxas, que é de US$ 0,1614 por ação. O ponto de equilíbrio é então calculado como: US$ 22 – US$ 0,1614 = US$ 21,8386

Este é o ponto em que a linha de lucro/perda cruza o eixo x.

O que realmente aconteceu

Agora que estudamos o que poderia acontecer, vamos avançar e descobrir o que realmente aconteceu. Aqui temos o mesmo gráfico de preços de 1 hora de SLV que analisamos antes de colocar a negociação. Exceto agora, é claro, é o final de sexta-feira, 11 de dezembro, então a opção expirou.

Podemos ver o momento em que compramos a opção de venda 2 dias atrás no dia 9. Mais tarde, no dia 9, o preço continuou a cair, mesmo além do nosso preço de exercício de US$ 22. No entanto, na sessão de hoje, o preço havia se recuperado acima de US$ 22, terminando o dia a um preço de US$ 22,26. Isso está acima do preço de exercício de $ 22, então a opção de venda expirou sem valor, resultando na perda máxima possível para esta negociação de $ 16,14.

O preço do SLV diminuiu ao longo da vida do comércio, mas apenas 8 centavos no final. Como ainda estava acima do preço de exercício da opção de venda, isso resultou na perda máxima do prêmio que pagamos mais as taxas.

Comparação da posição subjacente

Começamos com um viés de baixa e compramos a opção de venda. Isso resultou em uma perda, mas como essa perda se compara a uma posição no subjacente? Em outras palavras, e se tivéssemos acabado de vender 100 ações da SLV? O preço do SLV era de $ 22,34 quando compramos a opção de venda, então poderíamos ter vendido 100 ações por $ 2.234. No final da sexta-feira, o preço havia diminuído ligeiramente para US$ 22,26, o que significa que poderíamos recomprar as 100 ações por US$ 2.226. Isso significa que a venda das ações resultaria em um pequeno ganho de $ 8 (menos um pouco pelas taxas).

Vender as ações exigiria muito mais capital do que comprar a opção de venda, mas, neste caso, vender as ações resultaria em um melhor resultado de lucro.